令和6年分の確定申告期間が残り2週間を切り、佳境を迎えています。今回は所得税を減らせる控除の一つである医療費控除について解説します。

「医療費控除の存在は知っているけど、確定申告はよくわからないし…」

こんな風に思ってスルーしているともったいないですよね。この機会に自分ができる節税を取り入れてみましょう。

年間に支払った医療費が10万円を超えた場合に医療費控除を適用することが可能であることを知っている方は多いと思いますが、場合によっては医療費10万円未満でも控除を使うことが出来るのです。ご自身が当てはまっているか良く確認しておきましょう。特に年間所得が200万円未満になりそうな方は要チェックです。

医療費控除が使える条件

それでは医療費控除が適用可能な条件を挙げていきます。

まず知っておきたいのは、生計を一つにする親族の医療費を合算できるということ。例えば、生計を支えている人の扶養に入っている配偶者の分や子供、父母の分の医療費は合算し、生計を支えている人の所得控除に使うことができます。扶養を外れている家族の分は対象外です。

上記の医療費の合計額で判定します。

- 医療費の額が10万円を超えている

- 年間の所得が200万円未満である(収入ではなく所得であることに注意)

これらの条件のいづれかを満たしていれば、医療費控除の対象になります。

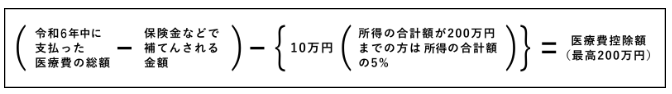

控除額の計算方法

上記の式が医療費控除額の計算式になります。左のかっこにある医療費の総額は前段で説明しました。「保険金などで補てんされる金額」とありますが、これは民間医療保険の保険金を受け取っている場合に計算に含めます。公的な健康保険は病院で支払う際にもう適用されていますので計算に含めません。

右のかっこですが、前段で示した条件1「医療費の額が10万円を超えている」の場合は10万円です。ただし所得200万円以上です。条件2「年間の所得が200万円未満である」ときは所得の5%分を計算して当てはめます。

式の意味するところは、「最大10万円までは負担を背負ってね、医療費の全額を控除には回させないよ」ってところでしょうか。

先ほどから収入ではなく所得をみるんだという所を強調しております。サラリーマンであれば、額面の給与総額から給与所得控除を引いた後の金額を使うということです。すなわち年収200万円以上でも所得は200万円未満のことも有るでしょう。

ケーススタディで考えてみましょう。

・年収350万円のサラリーマンAさんは医療費を年間15万円払った。民間の保険金は受け取っていない。

このとき、給与所得控除額は113万円なので、所得の額は350万-113万=237万円になります。所得が200万以上ですね。

医療費控除額は、(15万ー0)-10万=5万円となります。

・年収220万円のサラリーマンBさんは医療費を年9万支払い、保険金を5000円受け取った。

この時給与所得控除額は74万円です。所得の額は220万-74万=146万円なので、200万を下回りました。所得の5%額は、146万×0.05=7.3万円です。

医療費控除額は、(9万ー5000)ー7.3万=12000円

これらのケースではサラリーマンを想定しましたが、自営業者でも同じように医療費控除額を計算します。

確定申告を行う

上の手順で医療費控除額を計算したら、確定申告をしましょう。医療費控除は年末調整の対象外なので申告が必須です。e-Taxを利用すればそれほど苦労はしないでしょう。

コメント